Nel nostro portafoglio, le due azioni già acquistate devono essere controbilanciate con delle obbligazioni.

Abbiamo visto, però, che le singole obbligazioni a parità di titolo sono più pericolose delle azioni.

E’ meglio, infatti, essere azionista di una società piuttosto che obbligazionista.

L’obbligazionista presta i soldi, mentre l’azionista entra nel capitale.

Ecco perché si deve scegliere un paniere di società cui prestare i soldi, in modo che se una di queste è insolvente, non si riduca di molto il capitale.

A questo scopo, esistono due tipi di fondi.

I fondi comuni sono molto più cari, mentre i fondi ETF hanno commissioni inferiori.

Tra i fondi ETF, è meglio scegliere quelli che trattano titoli a breve termine.

Con un rialzo dei tassi, infatti, i titoli a lungo termine potrebbero avere una perdita in conto capitale.

Ecco perché si consiglia il fondo ETF Euromts 3-5 years master unit al prezzo di circa 107 euro.

Questo fondo non ha commissioni d’entrata e d’uscita e ha una commissione di gestione annua di solo lo 0.165%.

Investe in titoli di stato dell’area euro e, quindi, non ha rischio di cambio.

Per il momento si consiglia di acquistarne circa 1500 euro. Come vedremo mercoledì, l’investimento in questo tipo d’obbligazioni deve essere più sostanzioso, ma è bene non acquistare tutto in una sola volta.

Dal 2005 è un blog di informazioni indipendenti ed esperienze sulla compravendita di azioni, etf e opzioni rivolto al piccolo risparmiatore. Si occupa anche di fondi pensione, tfr, mutui e mercati. From 2005 this is a blog of personal information and experiences about buying and selling shares, etf and options and also it talks about retirement funds, tfr, loans and markets. googleaa5322ea66c4e88e.html

lunedì, ottobre 31, 2005

venerdì, ottobre 28, 2005

SUPPORTI, RESISTENZE E LINEE DI TENDENZA

L’analisi tecnica è nata per prevenire l’effetto massa.

L’effetto massa è l’aziona contemporanea di più persone, che, per esempio, può portare ad acquistare sempre di più un titolo per poi rivenderlo ad un prezzo più alto.

Tutto questo funziona sino a che esiste un compratore.

Il prezzo del titolo comincerà a diminuire fino a crollare, quando l’acquirente non esisterà più.

Il piccolo risparmiatore non deve seguire questa logica, ma, per comprare un titolo in un momento che potrebbe essere quello giusto, si deve aiutare con l’analisi.

Il supporto è il prezzo di un‘azione che fa ritornare i compratori.

Supporti possono essere: il prezzo da cui è cominciato un forte rialzo del titolo, il valore ove l’azione si è fermata per un lungo periodo oppure dei prezzi psicologici, come le cifre tonde (ad esempio, 20000 per il Mibtel).

La resistenza è il prezzo di un titolo che fa ritornare sul mercato i venditori.

Le stesse considerazioni fatte per il supporto valgono per la resistenza.

Per comprare nel miglior modo possibile esistono due teorie: acquistare quando i prezzi raggiungono un supporto oppure comprare quando questi superano una resistenza.

Nel primo caso bisogna acquistare proprio al prezzo del supporto, mentre nel secondo, quando il valore del titolo supera con grossi volumi e per due giorni di seguito la resistenza. Esistono, infatti, i falsi sfondamenti.

Bisogna vendere quando il prezzo dell’azione raggiunge una resistenza oppure sfonda con grandi volumi e per due giorni di seguito un supporto.

Le linee di tendenza sono linee tracciate lungo i minimi o i massimi.

Nel primo caso sono linee di tendenza rialziste, mentre nel secondo, ribassiste.

Esistono linee di tendenza di lungo, medio e breve termine, in base al numero di minimi e massimi che si prendono in considerazione.

Bisogna comprare, quando un titolo sfonda una linea di tendenza ribassista, mentre bisogna vendere se supera una linea di tendenza rialzista.

Anche per le linee di tendenza, vale la regola che devono essere superate con grossi volumi e per due giorni di fila.

I volumi sono il numero di contratti che vanno a buon fine.

“Grossi volumi” significa, volumi, per un determinato titolo, ben superiori alla media dell’ultimo periodo.

L’effetto massa è l’aziona contemporanea di più persone, che, per esempio, può portare ad acquistare sempre di più un titolo per poi rivenderlo ad un prezzo più alto.

Tutto questo funziona sino a che esiste un compratore.

Il prezzo del titolo comincerà a diminuire fino a crollare, quando l’acquirente non esisterà più.

Il piccolo risparmiatore non deve seguire questa logica, ma, per comprare un titolo in un momento che potrebbe essere quello giusto, si deve aiutare con l’analisi.

Il supporto è il prezzo di un‘azione che fa ritornare i compratori.

Supporti possono essere: il prezzo da cui è cominciato un forte rialzo del titolo, il valore ove l’azione si è fermata per un lungo periodo oppure dei prezzi psicologici, come le cifre tonde (ad esempio, 20000 per il Mibtel).

La resistenza è il prezzo di un titolo che fa ritornare sul mercato i venditori.

Le stesse considerazioni fatte per il supporto valgono per la resistenza.

Per comprare nel miglior modo possibile esistono due teorie: acquistare quando i prezzi raggiungono un supporto oppure comprare quando questi superano una resistenza.

Nel primo caso bisogna acquistare proprio al prezzo del supporto, mentre nel secondo, quando il valore del titolo supera con grossi volumi e per due giorni di seguito la resistenza. Esistono, infatti, i falsi sfondamenti.

Bisogna vendere quando il prezzo dell’azione raggiunge una resistenza oppure sfonda con grandi volumi e per due giorni di seguito un supporto.

Le linee di tendenza sono linee tracciate lungo i minimi o i massimi.

Nel primo caso sono linee di tendenza rialziste, mentre nel secondo, ribassiste.

Esistono linee di tendenza di lungo, medio e breve termine, in base al numero di minimi e massimi che si prendono in considerazione.

Bisogna comprare, quando un titolo sfonda una linea di tendenza ribassista, mentre bisogna vendere se supera una linea di tendenza rialzista.

Anche per le linee di tendenza, vale la regola che devono essere superate con grossi volumi e per due giorni di fila.

I volumi sono il numero di contratti che vanno a buon fine.

“Grossi volumi” significa, volumi, per un determinato titolo, ben superiori alla media dell’ultimo periodo.

giovedì, ottobre 27, 2005

L’ANALISI TECNICA: PRINCIPI BASE

Per lo studio dell’analisi tecnica ci si deve servire di un grafico.

Questo si può trovare già fatto sui giornali o su internet, ma è meglio se si costruisce da se.

Per creare un grafico ci si può servire di un foglio di excel.

Su di questo andranno scritte le quotazioni del titolo giorno per giorno.

E’ meglio scriverci sopra le quotazioni ufficiali e non quelle di riferimento, perché danno una visione migliore dell’andamento del titolo.

Accanto ai grafici delle società seguite, si dovrà creare un foglio di excel anche per l’indice Mibtel, in modo che si abbia una panoramica anche sull’andamento dell’indice generale.

Dato che dobbiamo acquistare un’azione per il lungo periodo, è necessario un tracciato che rappresenti l’andamento del titolo per almeno 200 giorni.

Un grafico con solo 20 giorni, servirà a chi fa speculazione.

Uno con 40 giorni sarà utile per il breve periodo, mentre un altro con 100 giorni per il medio termine.

Dato che non dobbiamo fare della speculazione, il tracciato dovrà essere semplice.

Non ci dovranno essere candele e altri strumenti complicatissimi dell’analisi tecnica.

Non ci serviranno nemmeno i grafici intraday, molto usati dagli speculatori.

Questo si può trovare già fatto sui giornali o su internet, ma è meglio se si costruisce da se.

Per creare un grafico ci si può servire di un foglio di excel.

Su di questo andranno scritte le quotazioni del titolo giorno per giorno.

E’ meglio scriverci sopra le quotazioni ufficiali e non quelle di riferimento, perché danno una visione migliore dell’andamento del titolo.

Accanto ai grafici delle società seguite, si dovrà creare un foglio di excel anche per l’indice Mibtel, in modo che si abbia una panoramica anche sull’andamento dell’indice generale.

Dato che dobbiamo acquistare un’azione per il lungo periodo, è necessario un tracciato che rappresenti l’andamento del titolo per almeno 200 giorni.

Un grafico con solo 20 giorni, servirà a chi fa speculazione.

Uno con 40 giorni sarà utile per il breve periodo, mentre un altro con 100 giorni per il medio termine.

Dato che non dobbiamo fare della speculazione, il tracciato dovrà essere semplice.

Non ci dovranno essere candele e altri strumenti complicatissimi dell’analisi tecnica.

Non ci serviranno nemmeno i grafici intraday, molto usati dagli speculatori.

mercoledì, ottobre 26, 2005

ATTUALMENTE QUANTE AZIONI POSSIAMO COMPRARE SUL MIBTEL?

Delle circa 300 azioni quotate al Mibtel, solo il 3% presenta tutte le caratteristiche d’analisi fondamentale che abbiamo visto nei giorni precedenti.

Tali azioni, per la precisione, sono soltanto 9.

Il numero si riduce a 7, se al posto delle azioni consideriamo le aziende, perché per due società tali condizioni valgono sia per i titoli ordinari sia per quelli privilegiati o di risparmio.

La percentuale aumenta leggermente a poco meno del 9%, se eliminiamo la variabile prezzo, che come abbiamo detto non fa parte né dell’analisi tecnica né di quella fondamentale e che è soggetto alla psicologia delle persone.

I titoli, così, diventano 26.

L’analisi fondamentale è il faro che deve essere seguito da un piccolo risparmiatore per la scelta delle azioni da comprare.

E’ bene che costui si legga anche il bilancio, prima di procedere con un’operazione finanziaria su un titolo.

Ragionando in questa maniera può darsi che le soddisfazioni non vengano subito.

L’orizzonte temporale è di circa due anni o più. Ecco perché, in finanza, non si debbono impegnare soldi che servono a breve.

L’analisi tecnica, invece, deve servire solo a dare un’indicazione su qual è il momento migliore per comprare un titolo.

Essa, quindi, servirà solo per non acquistarlo nel momento più sbagliato

Tali azioni, per la precisione, sono soltanto 9.

Il numero si riduce a 7, se al posto delle azioni consideriamo le aziende, perché per due società tali condizioni valgono sia per i titoli ordinari sia per quelli privilegiati o di risparmio.

La percentuale aumenta leggermente a poco meno del 9%, se eliminiamo la variabile prezzo, che come abbiamo detto non fa parte né dell’analisi tecnica né di quella fondamentale e che è soggetto alla psicologia delle persone.

I titoli, così, diventano 26.

L’analisi fondamentale è il faro che deve essere seguito da un piccolo risparmiatore per la scelta delle azioni da comprare.

E’ bene che costui si legga anche il bilancio, prima di procedere con un’operazione finanziaria su un titolo.

Ragionando in questa maniera può darsi che le soddisfazioni non vengano subito.

L’orizzonte temporale è di circa due anni o più. Ecco perché, in finanza, non si debbono impegnare soldi che servono a breve.

L’analisi tecnica, invece, deve servire solo a dare un’indicazione su qual è il momento migliore per comprare un titolo.

Essa, quindi, servirà solo per non acquistarlo nel momento più sbagliato

martedì, ottobre 25, 2005

LA CAPITALIZZAZIONE

La capitalizzazione di una società è data dal numero d’azioni quotate per il prezzo di mercato.

L’insieme delle capitalizzazioni di tutte le aziende quotate costituiscono la capitalizzazione dell’intero mercato.

Dividendo la capitalizzazione di una società per quella dell’intero mercato e moltiplicando per cento, si ottiene il peso relativo dell’azienda stessa.

Le società di un determinato mercato, con peso relativo maggiore, sono quelle più seguite dagli investitori esteri.

In Italia, le 40 aziende con la capitalizzazione maggiore formano l’indice S&P/mib.

Le seguenti 25 società (a media capitalizzazione) sono raggruppate nel midex.

Tutte le atre aziende sono a piccola capitalizzazione.

L’indice Mibtel ingloba tutte le società quotate.

Si consiglia di non acquistare aziende con capitalizzazione inferiore a 70 milioni d’euro, perché soggette a forti variazioni di prezzo soprattutto all’annuncio di notizie, che possono addirittura rivelarsi infondate.

E’ bene, inoltre, concentrarsi sulle società, più liquide vale a dire più facilmente vendibili, in pratica quelle che ogni giorno presentano un numero sufficientemente elevato di contratti.

Tra queste società, oltre a quelle del S&P/mib e del midex, figurano anche quelle del segmento Star.

Le aziende quotate allo Star devono garantire una certa liquidità, un flottante sufficiente, un’adeguata informazione societaria e particolari regole di comportamento.

Il flottante è dato dalla percentuale d’azioni effettivamente negoziabili in borsa.

Per completare il discorso, si può ricordare che, nella borsa italiana, esistono altri due indici: il Techstar, per le società tecnologiche con particolari caratteristiche, e l’All stars, che raggruppa le società dello Star e del Techstar.

L’insieme delle capitalizzazioni di tutte le aziende quotate costituiscono la capitalizzazione dell’intero mercato.

Dividendo la capitalizzazione di una società per quella dell’intero mercato e moltiplicando per cento, si ottiene il peso relativo dell’azienda stessa.

Le società di un determinato mercato, con peso relativo maggiore, sono quelle più seguite dagli investitori esteri.

In Italia, le 40 aziende con la capitalizzazione maggiore formano l’indice S&P/mib.

Le seguenti 25 società (a media capitalizzazione) sono raggruppate nel midex.

Tutte le atre aziende sono a piccola capitalizzazione.

L’indice Mibtel ingloba tutte le società quotate.

Si consiglia di non acquistare aziende con capitalizzazione inferiore a 70 milioni d’euro, perché soggette a forti variazioni di prezzo soprattutto all’annuncio di notizie, che possono addirittura rivelarsi infondate.

E’ bene, inoltre, concentrarsi sulle società, più liquide vale a dire più facilmente vendibili, in pratica quelle che ogni giorno presentano un numero sufficientemente elevato di contratti.

Tra queste società, oltre a quelle del S&P/mib e del midex, figurano anche quelle del segmento Star.

Le aziende quotate allo Star devono garantire una certa liquidità, un flottante sufficiente, un’adeguata informazione societaria e particolari regole di comportamento.

Il flottante è dato dalla percentuale d’azioni effettivamente negoziabili in borsa.

Per completare il discorso, si può ricordare che, nella borsa italiana, esistono altri due indici: il Techstar, per le società tecnologiche con particolari caratteristiche, e l’All stars, che raggruppa le società dello Star e del Techstar.

lunedì, ottobre 24, 2005

L’AZIONE DELLA SETTIMANA E’: SOGEFI

Nel portafoglio che stiamo costruendo, all’utility di settimana scorsa (ASM Brescia), oggi, aggiungiamo un titolo industriale (Sogefi).

Sogefi è una multinazionale, che si occupa di componentistica per auto, in particolare di filtri e sospensioni.

Il titolo, nonostante la crisi del settore automobilistico, continua a migliorare tutti i suoi indicatori.

Ha un prezzo utile inferiore a 17.

Ha erogato un dividendo yield di circa il 3.5%, che si prevede in aumento.

Il pay out è inferiore al 50%.

La redditività è di circa il 18%.

La capitalizzazione è di 545 mln di euro.

Per quanto riguarda l’analisi tecnica, il suo grafico è in ascesa dal novembre 2001.

Il titolo è a ridosso del supporto a 4.7 euro.

Nel caso l’azione violasse tale supporto, raggiungerebbe il prezzo di 4.5 euro, che è presso la linea di tendenza di lungo termine.

Pertanto, se ne consiglia l’acquisto al prezzo di circa 4.7/4.8 euro

venerdì, ottobre 21, 2005

IL PREZZO DELL’AZIONE

Il prezzo dell’azione non è né un parametro dell’analisi tecnica né di quella fondamentale.

Tale parametro non indica se un’azione e cara oppure no.

E’, tuttavia, importante quando si analizza un titolo.

In finanza, infatti, un aspetto molto importante è la psicologia delle persone.

Per alcuni risparmiatori, che non sono addetti ai lavori, vedere un titolo con una bassa capitalizzazione ad un prezzo maggiore di uno con una più alta capitalizzazione, può sembrare un po’ strano.

Inoltre, molti risparmiatori considerano solo la variazione di prezzo; dicono: “Il tal titolo si è apprezzato di un euro”.

C’è, però, una grossissima differenza tra un titolo da 40 euro ed uno da 5, che si apprezzano entrambi di un’unità.

Nel primo caso la percentuale di guadagno è del 2.5%, mentre nel secondo è del 20%.

A molti sembra che questa grossa differenza non ci sia, nonostante il ragionamento sia semplice.

Tanto è vero che le aziende quotate sanno ciò e, sempre più spesso, quando le loro azioni raggiungono determinati valori, riducono il prezzo dei titoli aumentando il numero d’azioni in circolazione.

Il ragionamento inverso vale quando un titolo ha un prezzo troppo basso.

Ecco perché consiglio ai piccoli risparmiatori di preferire le azioni con prezzo compreso tra 1 e 5 euro.

Naturalmente per aziende particolarmente sane dal punto di vista del bilancio, questo consiglio può anche non essere preso in considerazione.

Tale parametro non indica se un’azione e cara oppure no.

E’, tuttavia, importante quando si analizza un titolo.

In finanza, infatti, un aspetto molto importante è la psicologia delle persone.

Per alcuni risparmiatori, che non sono addetti ai lavori, vedere un titolo con una bassa capitalizzazione ad un prezzo maggiore di uno con una più alta capitalizzazione, può sembrare un po’ strano.

Inoltre, molti risparmiatori considerano solo la variazione di prezzo; dicono: “Il tal titolo si è apprezzato di un euro”.

C’è, però, una grossissima differenza tra un titolo da 40 euro ed uno da 5, che si apprezzano entrambi di un’unità.

Nel primo caso la percentuale di guadagno è del 2.5%, mentre nel secondo è del 20%.

A molti sembra che questa grossa differenza non ci sia, nonostante il ragionamento sia semplice.

Tanto è vero che le aziende quotate sanno ciò e, sempre più spesso, quando le loro azioni raggiungono determinati valori, riducono il prezzo dei titoli aumentando il numero d’azioni in circolazione.

Il ragionamento inverso vale quando un titolo ha un prezzo troppo basso.

Ecco perché consiglio ai piccoli risparmiatori di preferire le azioni con prezzo compreso tra 1 e 5 euro.

Naturalmente per aziende particolarmente sane dal punto di vista del bilancio, questo consiglio può anche non essere preso in considerazione.

giovedì, ottobre 20, 2005

IL DIVIDENDO YIELD

Il dividendo yield è il rapporto tra dividendo e prezzo dell’azione.

E’, quindi, un indicatore che si modifica con il variare del prezzo dell’azione.

Indica il guadagno in percentuale che si può ottenere ogni anno incassando il dividendo.

Bisogna sapere che si può azzerare quando l’azienda decide di non distribuire dividendi.

Per il fine di questo blog, è bene che si acquistino azioni solo quando il dividendo yield è superiore al 3,5%.

La percentuale del 3,5% non deve essere presa per oro colato.

Può succedere che un’azienda dia un dividendo superiore al 3,5% in via straordinaria, ma la sua politica dei dividendi normalmente non va in tale direzione. Questa è un’azienda da non acquistare.

E’ bene non acquistare anche i titoli delle azioni che distribuiscono quasi tutto, tutto o più del loro utile (pay out).

Il pay out deve essere inferiore al 70%.

Un’azienda, infatti, una parte del suo utile lo deve reinvestire.

Il dividendo è una quota dell’azione che viene staccata ogni anno è restituita all’azionista alla presenza di utile.

Un’azienda può deliberare la distribuzione di dividendi straordinari, quando effettua delle operazioni (ad esempio di vendita di un suo ramo) e si trova con un eccesso di liquidata.

Quando l’azione stacca il dividendo, viene quotata al prezzo precedente meno il dividendo.

Generalmente, ma non sempre, prima dello stacco del dividendo l’azione sale per poi ridiscendere.

Alcuni speculatori sfruttano questa variazione di prezzo.

Un piccolo risparmiatore, investendo pochi soldi su ogni azioni, è bene che non faccia ciò.

Il dividendo è un qualcosa che tornerà utile tenendo l’azione per un po’ d’anni e servirà a poco o a nulla, se la si dovesse tenere per solo un anno o meno.

E’, quindi, un indicatore che si modifica con il variare del prezzo dell’azione.

Indica il guadagno in percentuale che si può ottenere ogni anno incassando il dividendo.

Bisogna sapere che si può azzerare quando l’azienda decide di non distribuire dividendi.

Per il fine di questo blog, è bene che si acquistino azioni solo quando il dividendo yield è superiore al 3,5%.

La percentuale del 3,5% non deve essere presa per oro colato.

Può succedere che un’azienda dia un dividendo superiore al 3,5% in via straordinaria, ma la sua politica dei dividendi normalmente non va in tale direzione. Questa è un’azienda da non acquistare.

E’ bene non acquistare anche i titoli delle azioni che distribuiscono quasi tutto, tutto o più del loro utile (pay out).

Il pay out deve essere inferiore al 70%.

Un’azienda, infatti, una parte del suo utile lo deve reinvestire.

Il dividendo è una quota dell’azione che viene staccata ogni anno è restituita all’azionista alla presenza di utile.

Un’azienda può deliberare la distribuzione di dividendi straordinari, quando effettua delle operazioni (ad esempio di vendita di un suo ramo) e si trova con un eccesso di liquidata.

Quando l’azione stacca il dividendo, viene quotata al prezzo precedente meno il dividendo.

Generalmente, ma non sempre, prima dello stacco del dividendo l’azione sale per poi ridiscendere.

Alcuni speculatori sfruttano questa variazione di prezzo.

Un piccolo risparmiatore, investendo pochi soldi su ogni azioni, è bene che non faccia ciò.

Il dividendo è un qualcosa che tornerà utile tenendo l’azione per un po’ d’anni e servirà a poco o a nulla, se la si dovesse tenere per solo un anno o meno.

mercoledì, ottobre 19, 2005

I PARAMETRI DA CONSIDERARE NELL'ACQUISTO DI UN'AZIONE: IL P/E

I principali parametri da tenere in considerazione nella scelta di un’azione, per un modesto risparmiatore, sono quattro: il prezzo/utili, il dividendo yield, il prezzo del titolo e la capitalizzazione.

Il prezzo/utili (P/U) o price/earnings ratio (P/E) e il rapporto tra il prezzo dell’azione e la stima degli utili attesi. Proprio perché al denominatore vi sta una stima, quest’indice deve essere sempre monitorato con attenzione.

Un piccolo investitore deve tenersi alla larga dai titoli con P/E negativo, perché significa che quelle società non fanno utili e, quindi, sono molto rischiose e molto speculative.

Nel corso degli anni vi sono state molte teorie per calcolare il P/E oltre il quale un’azione è considerata cara. Credo che un buon valore sia il numero 17.

Un’azione con P/U pari o uguale al valore sopraindicato significa che è correttamente valutata o a buon mercato.

Esistono due teorie per la scelta delle azioni: il growth style e il value style.

La prima teoria è sconsigliata ad un piccolo risparmiatore, perché più rischiosa e speculativa. Lasciamola fare ai ricchi. Consiste nel cercare i titoli con P/E elevato e con prospettive di crescita degli utili molto superiore alle altre azioni.

L’altra teoria è consigliata perché meno rischiosa e speculativa. Consiste nel cercare titoli con P/E bassi perché dimenticati e, quindi, sottostimati.

Il prezzo/utili (P/U) o price/earnings ratio (P/E) e il rapporto tra il prezzo dell’azione e la stima degli utili attesi. Proprio perché al denominatore vi sta una stima, quest’indice deve essere sempre monitorato con attenzione.

Un piccolo investitore deve tenersi alla larga dai titoli con P/E negativo, perché significa che quelle società non fanno utili e, quindi, sono molto rischiose e molto speculative.

Nel corso degli anni vi sono state molte teorie per calcolare il P/E oltre il quale un’azione è considerata cara. Credo che un buon valore sia il numero 17.

Un’azione con P/U pari o uguale al valore sopraindicato significa che è correttamente valutata o a buon mercato.

Esistono due teorie per la scelta delle azioni: il growth style e il value style.

La prima teoria è sconsigliata ad un piccolo risparmiatore, perché più rischiosa e speculativa. Lasciamola fare ai ricchi. Consiste nel cercare i titoli con P/E elevato e con prospettive di crescita degli utili molto superiore alle altre azioni.

L’altra teoria è consigliata perché meno rischiosa e speculativa. Consiste nel cercare titoli con P/E bassi perché dimenticati e, quindi, sottostimati.

LE TRE REGOLE D’ORO DEL PICCOLO INVESTITORE

La prima regola è: nulla si crea e nulla si distrugge.

Ad ogni investitore che guadagna ne corrisponde uno che perde.

Per i piccoli risparmiatori è molto rischioso e poco saggio investire su titoli molto speculativi.

Di solito, è anche dannoso investire su titoli cari.

Chi seguirà questo blog, riuscirà a sapere quando un titolo è speculativo e/o caro.

Un’altra regola è: non esistono investimenti sicuri.

In campo finanziario niente è sicuro. Tanto è vero che le azioni e le obbligazioni Cirio (grossa azienda nazionale) e Parmalat (multinazionale), nonché i titoli di stato argentini sono finiti in default. Domanda: come mai prima erano chiamati titoli di stato argentini e ora sono chiamate obbligazioni?

Non è vero che le obbligazioni o i titoli di stato sono più sicuri delle azioni. Posso affermare che molte azioni del paniere italiano sono più sicure dei titoli di stato del nostro bel Paese.

Basta una mossa sbagliata che un’azienda buona si può trasformare in cattiva.

L’ultima regola è: su ogni titolo si deve investire una cifra compresa tra 500 e 1500 euro.

Il limite inferiore è necessario, perché le banche per una compravendita di titoli richiedono un importo minimo di 10 euro sia per l'acquisto che per la vendita .

Dobbiamo superare tale soglia, se non vogliamo che queste spese incidano in maniera notevole sulla nostra operazione.

Con 500 euro le spese di compravendita incidono già per il 4%. Ciò significa che dovremmo aspettare che il nostro titolo si dovrà apprezzare di tale percentuale per coprire queste spese.

Il limite superiore è necessario per ottenere una buona diversificazione del portafoglio.

Ad ogni investitore che guadagna ne corrisponde uno che perde.

Per i piccoli risparmiatori è molto rischioso e poco saggio investire su titoli molto speculativi.

Di solito, è anche dannoso investire su titoli cari.

Chi seguirà questo blog, riuscirà a sapere quando un titolo è speculativo e/o caro.

Un’altra regola è: non esistono investimenti sicuri.

In campo finanziario niente è sicuro. Tanto è vero che le azioni e le obbligazioni Cirio (grossa azienda nazionale) e Parmalat (multinazionale), nonché i titoli di stato argentini sono finiti in default. Domanda: come mai prima erano chiamati titoli di stato argentini e ora sono chiamate obbligazioni?

Non è vero che le obbligazioni o i titoli di stato sono più sicuri delle azioni. Posso affermare che molte azioni del paniere italiano sono più sicure dei titoli di stato del nostro bel Paese.

Basta una mossa sbagliata che un’azienda buona si può trasformare in cattiva.

L’ultima regola è: su ogni titolo si deve investire una cifra compresa tra 500 e 1500 euro.

Il limite inferiore è necessario, perché le banche per una compravendita di titoli richiedono un importo minimo di 10 euro sia per l'acquisto che per la vendita .

Dobbiamo superare tale soglia, se non vogliamo che queste spese incidano in maniera notevole sulla nostra operazione.

Con 500 euro le spese di compravendita incidono già per il 4%. Ciò significa che dovremmo aspettare che il nostro titolo si dovrà apprezzare di tale percentuale per coprire queste spese.

Il limite superiore è necessario per ottenere una buona diversificazione del portafoglio.

martedì, ottobre 18, 2005

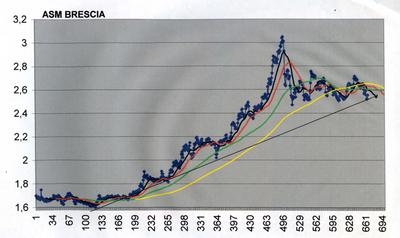

IL TITOLO DI QUESTA SETTIMANA E’: ASM BRESCIA

ASM BRESCIA dal punto di vista dell’analisi tecnica è in una situazione favorevole.

E’ a ridosso del supporto a circa 2.5 euro, e si trova nei dintorni delle medie mobili a 100 e 200 giorni.

Ha un trend di lungo periodo favorevole che dura da oltre 500 giorni.

Bisogna sapere che nell’eventualità poco probabile che il titolo rompesse il supporto a 2,5 euro, potrebbe proiettarsi prima verso i 2,35 euro e poi a 2 euro. E’ consigliabile in quell’eventualità vendere a 2,3 euro.

L’analisi fondamentale del titolo è, anche, buona.

Ha un rating a lungo termine pari ad A+ secondo Standard & Poor’S.

Ha una capitalizzazione di circa 2000 mln di euro.

Il suo prezzo/utili è circa 17.

Ha dato un dividendo yield superiore al 3,5% che si prevede in aumento.

Ha una redditività di circa il 10%.

Ha completato l’acquisto di Bergamo ambiente e servizi ed è giunta ad avere una partecipazione del 20% in Endesa.

Pertanto se ne consiglia l’acquisto al prezzo di 2.5/2.6 euro.

sabato, ottobre 15, 2005

SU COSA PUO' INVESTIRE UN PICCOLO RISPARMIATORE?

Considerando tutte le forme d’investimento, sono giunto alla conclusione che un piccolo risparmiatore deve investire solo in azioni e in fondi ETF.

Ovviamente per investire in singole azioni bisogna essere ben informati sull’analisi tecnica e su quella fondamentale. Chi seguirà questo blog,scoprirà cosa vogliono dire i termini sopracitati e come utilizzarli nella compravendita d’azioni.

Le azioni convengono perché chi le acquista diventa socio della società e acquisisce tutti i diritti degli azionisti, tra i quali quello di voto in assemblea, al dividendo, d’opzione, di recesso, ecc.

I fondi ETF, che replicano un indice, invece, convengono perché prevedono solo delle piccole spese di gestione e possono essere venduti in borsa come delle semplici azioni.

I fondi comuni d’investimento, al contrario, non sono convenienti perché o prevedono delle commissioni d’ingresso, d’uscita e/o di performance oppure delle alte commissioni di gestione per un lavoro che considero quasi inesistente. Esaminando la rivista “Tuttofondi” e fissati dei limiti massimi su tali commissioni, non ho trovato un fondo comune d’investimento a buon mercato. Evidentemente chi li consiglia lo fa perché lavora con questi strumenti o perché è remunerativo per lui venderli.

Meglio dei fondi comuni sono le Società d’investimento a capitale variabile (SICAV) che danno il diritto di partecipare alle assemblee e che presentano vari comparti, azionario, obbligazionario, ecc.

I fondi chiusi sono a capitale fisso, prevedono delle quote di sottoscrizione molto elevate e sono molto rischiosi.

Gli Hedge fund sono dei fondi cui è permesso di utilizzare degli espedienti ad altri vietati, quali la vendita allo scoperto e l’indebitamento oltre il proprio capitale (effettto leva). Sono rischiosi e necessitano di grandi capitali.

L’opzione è un contratto in cui una parte ha la facoltà, ma non l’obbligo di compravendere un bene ad una data scadenza e ad un prezzo prefissato, previa corresponsione di un premio alla controparte. Per il primo contraente, il rischio è limitato al premio, mentre la controparte può andare incontro a perdite notevoli.

I warrant e i covered warrant danno il diritto di compravendere un bene ad una certa data e ad un determinato prezzo. Sono molto rischiosi perché amplificano i movimenti del sottostante e sono utilizzati per coperture di portafoglio o per operare su mercati come quello delle valute, tassi d’interesse, ecc

I futures sono contratti, tramite i quali una parte s’impegna a compravendere beni ad un certo prezzo ad una data prefissata con la mediazione di un terzo soggetto. Sono utilizzati per scopi protettivi o speculativi.

Le obbligazioni sono dei titoli di credito che ti permettono di avere un interesse e il rimborso del capitale a scadenza. Possono essere corporate (aziendali), strutturate (la cedola è legata a più parametri, tra loro vi sono quelle convertibili in azioni) high yeald o junk, paesi emergenti. Più sono rischiose e più la cedola è sostanziosa. I titoli di stato sono particolari tipi d’obbligazione in cui una parte è uno Stato.

I pronti contro termine sono i bot dei ricchi perché necessitano di grosse somme da investire. Consistono nel comprare titoli della propria banca ad un certo prezzo e nel rivenderli ad una data futura ad un prezzo maggiore. La differenza di prezzo sarà tanto maggiore quanto è grande la somma investita. Hanno una tassazione sfavorevole.

I certificati di deposito sono dei conti correnti in cui l’importo e la durata sono predefiniti. Danno un interesse superiore al semplice conto corrente, ma sempre inferiore ai bot. Hanno una tassazione sfavorevole.

Il risparmio postale (libretti e buoni postali) offre modesti guadagni con poche spese.

La polizza vita è un contratto tra il contraente e la compagnia d’assicurazione, in cui l’assicurazione ad una data stabilita e al verificarsi di un evento s’impegna a corrispondere un capitale o una rendita in cambio del pagamento di un premio. Prevedono forti penalizzazioni in caso di recesso e quindi impegnano per lungo tempo. Quelle non legate a strumenti finanziari, ma esclusivamente previdenziali, godono di una detrazione fiscale.

Arte, oro, diamanti, immobili presuppongono l’investimento di grossi capitali e conoscenze specialistiche.

Ovviamente per investire in singole azioni bisogna essere ben informati sull’analisi tecnica e su quella fondamentale. Chi seguirà questo blog,scoprirà cosa vogliono dire i termini sopracitati e come utilizzarli nella compravendita d’azioni.

Le azioni convengono perché chi le acquista diventa socio della società e acquisisce tutti i diritti degli azionisti, tra i quali quello di voto in assemblea, al dividendo, d’opzione, di recesso, ecc.

I fondi ETF, che replicano un indice, invece, convengono perché prevedono solo delle piccole spese di gestione e possono essere venduti in borsa come delle semplici azioni.

I fondi comuni d’investimento, al contrario, non sono convenienti perché o prevedono delle commissioni d’ingresso, d’uscita e/o di performance oppure delle alte commissioni di gestione per un lavoro che considero quasi inesistente. Esaminando la rivista “Tuttofondi” e fissati dei limiti massimi su tali commissioni, non ho trovato un fondo comune d’investimento a buon mercato. Evidentemente chi li consiglia lo fa perché lavora con questi strumenti o perché è remunerativo per lui venderli.

Meglio dei fondi comuni sono le Società d’investimento a capitale variabile (SICAV) che danno il diritto di partecipare alle assemblee e che presentano vari comparti, azionario, obbligazionario, ecc.

I fondi chiusi sono a capitale fisso, prevedono delle quote di sottoscrizione molto elevate e sono molto rischiosi.

Gli Hedge fund sono dei fondi cui è permesso di utilizzare degli espedienti ad altri vietati, quali la vendita allo scoperto e l’indebitamento oltre il proprio capitale (effettto leva). Sono rischiosi e necessitano di grandi capitali.

L’opzione è un contratto in cui una parte ha la facoltà, ma non l’obbligo di compravendere un bene ad una data scadenza e ad un prezzo prefissato, previa corresponsione di un premio alla controparte. Per il primo contraente, il rischio è limitato al premio, mentre la controparte può andare incontro a perdite notevoli.

I warrant e i covered warrant danno il diritto di compravendere un bene ad una certa data e ad un determinato prezzo. Sono molto rischiosi perché amplificano i movimenti del sottostante e sono utilizzati per coperture di portafoglio o per operare su mercati come quello delle valute, tassi d’interesse, ecc

I futures sono contratti, tramite i quali una parte s’impegna a compravendere beni ad un certo prezzo ad una data prefissata con la mediazione di un terzo soggetto. Sono utilizzati per scopi protettivi o speculativi.

Le obbligazioni sono dei titoli di credito che ti permettono di avere un interesse e il rimborso del capitale a scadenza. Possono essere corporate (aziendali), strutturate (la cedola è legata a più parametri, tra loro vi sono quelle convertibili in azioni) high yeald o junk, paesi emergenti. Più sono rischiose e più la cedola è sostanziosa. I titoli di stato sono particolari tipi d’obbligazione in cui una parte è uno Stato.

I pronti contro termine sono i bot dei ricchi perché necessitano di grosse somme da investire. Consistono nel comprare titoli della propria banca ad un certo prezzo e nel rivenderli ad una data futura ad un prezzo maggiore. La differenza di prezzo sarà tanto maggiore quanto è grande la somma investita. Hanno una tassazione sfavorevole.

I certificati di deposito sono dei conti correnti in cui l’importo e la durata sono predefiniti. Danno un interesse superiore al semplice conto corrente, ma sempre inferiore ai bot. Hanno una tassazione sfavorevole.

Il risparmio postale (libretti e buoni postali) offre modesti guadagni con poche spese.

La polizza vita è un contratto tra il contraente e la compagnia d’assicurazione, in cui l’assicurazione ad una data stabilita e al verificarsi di un evento s’impegna a corrispondere un capitale o una rendita in cambio del pagamento di un premio. Prevedono forti penalizzazioni in caso di recesso e quindi impegnano per lungo tempo. Quelle non legate a strumenti finanziari, ma esclusivamente previdenziali, godono di una detrazione fiscale.

Arte, oro, diamanti, immobili presuppongono l’investimento di grossi capitali e conoscenze specialistiche.

venerdì, ottobre 14, 2005

QUANTO INVESTIRE?

Un grazie ai miei genitori che mi hanno permesso di entrare nel mondo della finanza.

Premetto che chi non possiede un’abitazione è meglio che non legga questo blog, perché deve utilizzare i suoi risparmi per l’acquisto di un immobile. In ogni caso, può trarre degli utili consigli su come comportarsi in futuro.

I soldi da investire devono essere quelli superflui.

Per calcolare ciò che si può investire, si deve sottrarre alla disponibilità finanziaria tutto ciò che serve ad altro: mutuo, spese, divertimento, spese, benzina, mangiare,vestiti, vacanze, ecc.

A questo scopo si può creare una semplice cartella di excel che conterrà delle colonne con le parole sopraccitate più una colonna per i soldi da investire.

Per ogni voce di questa cartella si destinerà una somma, pari alla previsione di spesa, che ogni anno dovrà essere rivalutata in base all’inflazione reale.

A queste cifre si dovranno sottrarre i soldi spesi. L’eventuale rimanenza sarà aggiunta alla cifra del mese successivo.

In tal modo si potrà sempre sapere quanto potremmo spendere per investire.

A chi mi scriverà all’indirizzo email petrsalvatore.libero.it, invierò una bozza della cartella di excel con i commenti su come utilizzarla.

Premetto che chi non possiede un’abitazione è meglio che non legga questo blog, perché deve utilizzare i suoi risparmi per l’acquisto di un immobile. In ogni caso, può trarre degli utili consigli su come comportarsi in futuro.

I soldi da investire devono essere quelli superflui.

Per calcolare ciò che si può investire, si deve sottrarre alla disponibilità finanziaria tutto ciò che serve ad altro: mutuo, spese, divertimento, spese, benzina, mangiare,vestiti, vacanze, ecc.

A questo scopo si può creare una semplice cartella di excel che conterrà delle colonne con le parole sopraccitate più una colonna per i soldi da investire.

Per ogni voce di questa cartella si destinerà una somma, pari alla previsione di spesa, che ogni anno dovrà essere rivalutata in base all’inflazione reale.

A queste cifre si dovranno sottrarre i soldi spesi. L’eventuale rimanenza sarà aggiunta alla cifra del mese successivo.

In tal modo si potrà sempre sapere quanto potremmo spendere per investire.

A chi mi scriverà all’indirizzo email petrsalvatore.libero.it, invierò una bozza della cartella di excel con i commenti su come utilizzarla.

Iscriviti a:

Commenti (Atom)