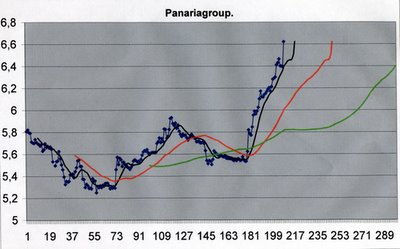

Leggendo un libro di analisi tecnica, potremmo trovarvi scritto che i grafici semplici sono per principianti e che si dovrebbero usare grafici complicati (intraday, candelstick, ecc.).

Come ho scritto in passato (vedi pagina del 27/10/2005), i grafici, invece, devono essere semplicissimi.

I grafici complicati servono ai traders.

Gli stessi libri non dicono, però, che il 90% dei traders perde in borsa.

L'analisi tecnica ci devrà servire solo per non entrare nel momento più sbagliato sul titolo.

Molto più importante è l'analisi fondamentale, che ci permette di selezionare i titoli che vogliamo monitorare.

Prima di utilizzare l'analisi tecnica dobbiamo eliminare tutti quei titoli che nel lungo termine potranno essere destinati a scendere.

Ecco perchè considerò fondamentale l'utilizzo di alcuni parametri come: p/e, capitalizzazione, dividendo yield.

Innanzitutto, elimino tutti i titoli con p/e negativo e tengo in maggiore considerazione quelli con p/e vicino a 17. Sono attento anche a quei titoli che hanno p/u inferiore a 17.

Elimino tutte le azioni con capitalizzazione inferiore a 70 milioni di euro, perchè troppo piccole e volatili.

Mi interesso di più ai titoli con dividendo yield elevato. Meglio se superiore al 3.5% per più anni.

Altri parametri da valutare sono il ROE, il PEG, il DEBT/EQUITY, il PAY OUT, ecc.

Analizzato il titolo dal punto di vista fondamentale, si può passare a monitorarlo dal punto di vista tecnico.

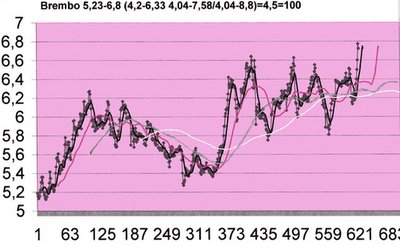

Per far ciò, si debbono usare grafici semplicissimi, costruiti con il prezzo ufficiale e non di riferimento, perchè dà un andamento più reale al titolo.

Su questo grafico si possono segnare le medie mobili a 20, 40, 100 e 200 giorni.

Sono, poi, giunto alla conclusione che in caso di dividendi straordinari non è bene rettificare i prezzi precedenti, in quanto, così, si ottiene un grafico più veritiero (vedi grafici di Snam Rete Gas pubblicati).

Un'altro assioma dell'analisi tecnica che non ritengo valido è quello secondo cui i prezzi scontano tutto, compreso la notizia.

Se ciò fosse vero, perchè settimana scorsa il titolo Astaldi il giorno dopo la notizia che la società si era aggiudicata la linea 5 della metropolitana di Milano, è schizzato all'insù di oltre il 5%?

Le notizie, invece, vanno analizzate per vedere se possono essere utili per la crescita del titolo.